01

84个品种满足国采条件

9月14日,中国医疗保险发布《国家药品集中带量采购常态化下接续探索与启示》一文,其中提到“自第二批起,触发门槛为3家,自第七批调整为≥4家,竞争格局持续打开。随着过评企业增多,最多入围企业数相应增加。”

带量采购选取临床用量大,市场竞争充分的品种。此前,一致性评价满3家且未曾被纳入国采的产品一直被认为是下一批国采的重点。第七批国采开始调整为过评满4家,目前来看,各大药企仍在积极进行一致性评价工作。

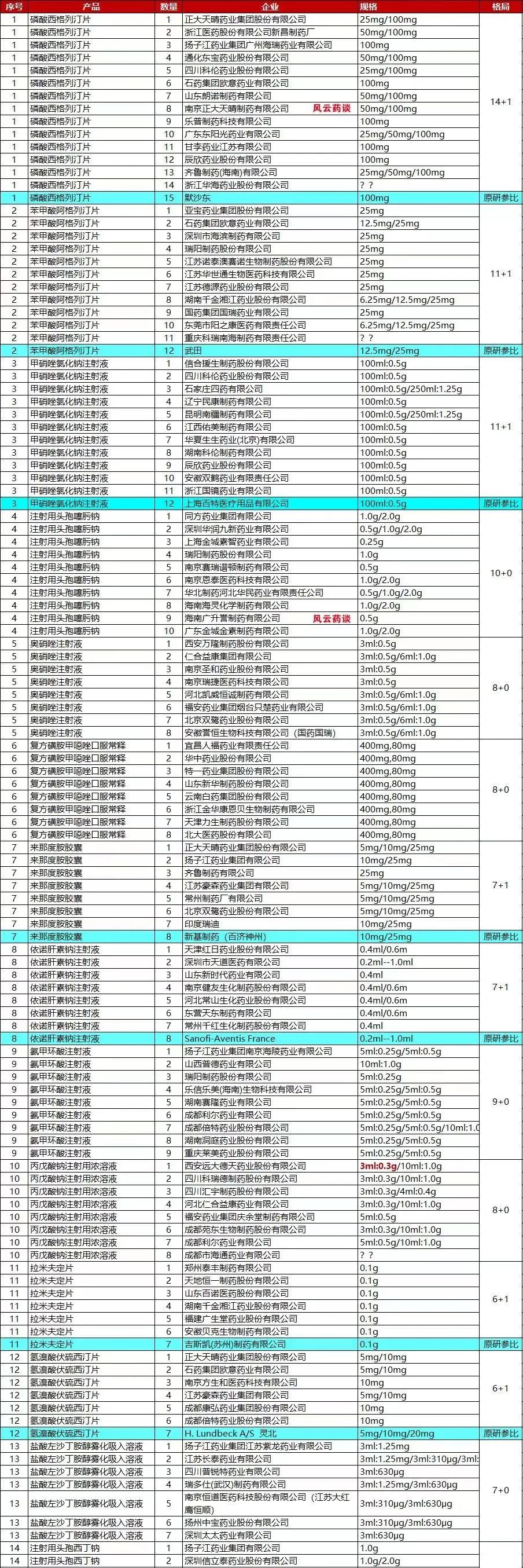

根据“风云药谈”数据,截至目前,过评满4家以上的品种已经达到84个。一些品种的过评数已经达到10家以上,例如磷酸西格列汀片、苯甲酸阿格列汀片、甲硝酸氯化钠注射液、注射用头孢噻肟钠等(具体名单见文末“附件”)。

不过,受专利、产品特征等因素的影响,类似西格列汀片等专利未到期以及口服补液盐散(III)等“不推荐参比”品种,进入国采的可能性较低。

一些品种的销售额均已过亿。米内网数据显示,磷酸西格列汀片2021年在中国公立医疗机构终端的销售额超过10亿元,苯甲酸阿格列汀片2020年在中国公立医疗机构终端的销售额约1.5亿元,甲硝唑氯化钠注射液2020年在中国公立医疗机构终端的销售额超过2.8亿元。

从2018年11月《国家组织药品集中采购试点方案》审议通过至今,国家药品集采已近4年,除第六批为胰岛素专项采购外,前五批和第七批均以化药为采购重点。不少业内人士认为,下一步带量采购仍将以化药为主。

中国医疗保险在文章中指出,从长远看,市场稳定性和供应更加有保证。个别品种由于申报企业缺位/无效报价,竞争不充分,降幅偏低,接续时需注意。大部分品种竞争相对充分,降幅明显,符合国采预期。

总的来看,前七批国采,累计纳入近300个品种,平均降幅在50%左右。已经开展的七批集采中选药品、两批耗材集采,累计节约资金约3000亿元。

参照以往几批化药国采的规则,全国参与,最多允许10家企业中选,4家及以上企业中选的品种采购周期为3年(1家或2家,1年;3家,2年;4家及以上,3年),4家及以上中选的共享约定采购量的80%(1家中选50%,2家中选60%,3家中选70%)。

随着时间的推进,目前过评满5家的品种已经达到49个,后续或还有更多品种增加过评企业,竞争仍在加剧。

02

规则或生变?时间或推迟?

国采规则一直在变化完善,其目的是为了查漏补缺,以便推动国采更好地开展。

有业内人士告诉赛柏蓝,预计第八批国采将进一步提升至“4+1”,这主要是因为积压的产品过多。目前看来,即便条件提升至“4+1”,第八批国采的产品数量预计也将超过70个,成为历史之最。

工信部门的相关数据监测平台能提供准确的厂家产能分析数据,模拟该产品国采后的各种产能供应场景,为医保局提供科学决策。因此,第八批国采的部分存量市场规模很大或产能很集中的产品,依然可能不进入第八批国采。

此外,从保供的角度考虑,有部分业内人士建议将现有的“6中4”优化为“6中5”。但具体落地情况如何,还需静待官方的正式通知。

时间方面,业界原本猜测第八批国采很快开标,但受种植牙集采的影响,第八批国采或将推迟,具体的开标时间要看种植牙集采推进进度。

另一方面,第七批国采普遍在11月落地,中标企业、商业公司、医保局、医院、各省招采平台都有很多准备工作要做,这势必会影响到第八批国采时间。据业内人士分析,第八批国采预计会在2023年春节前完成。

03

规则变化下的趋势

国家集采进行到第七批,每一轮的规则都有一定的调整,这些变化往往体现出带量采购的趋势,也暗示着下一轮集采规则调整的方向。

在价格层面,从产品降幅开始关注产品价差问题。为控制价差,从第二批国采开始就设置了“单位可比价≤同品种最低单位可比价1.8倍”的熔断机制。

在第七批国采中,为了引导企业缩小中标产品之间的价差、平衡市场竞争,中标条件中新增了“品间熔断”规定——“同品种中非最高顺位”想要中选需按“同品种最高顺位‘单位可比价’/同品种最低顺位‘单位可比价’”计算比值,在本次集采所有品种比值结果降序排列中非前6名。

相较于以往国采需要满足1.8倍的熔断机制、大于等于50%的降幅以及单位可比价小于等于0.1元的三个条件之一,新增的“品间熔断”可以避免企业高价中标的情况发生,降低中选企业价差。

除“品间熔断”外,第七批国采还为了保障供应,采取“一省双供”的模式,要求拟中选企业在确认完主供地区后,要进行备供地区确认,成为该地区备选企业。当主供企业无法满足所选地区市场需求时,备供企业可按有关程序获得主供企业身份。

此外,为了贴合临床用药情况,第七批国采改进了带量采购的比例等细节设定,对于美罗培南、米卡芬净、替加环素、头孢吡肟这些使用中存在特殊条件的高等级抗生素在其他抗生素的基础上再降10%,即比普通品种减量20%。除了抗生素产品,第七批国采对于多适应症的吗替麦考酚酯进行了独特的分适应症报量,只要求对免疫性肾病进行报量,对临床端落地使用给出更加细节的指导。

随着带量采购的持续推进,规则越发成熟的同时,纳入集采的产品越来越丰富,其中很可能会包括一些多适应症、附条件使用的产品,为了保障临床用药的顺畅,在往后的规则设置中,针对不同的品种设置细节条款成为可能。

在综合评审指标设计阶段,减少与产品直接相关性不高的指标以及企业背景等影响,增加竞争的公平性。可加强企业供应能力评估,进行多维度的供应能力分析,如原料药、生产场地等,将供应能力纳入企业申报指标体系。

随着国采竞争越来越充分,提前进行国采执行情况测算,对接续价格的区间设定应分类精确至具体品种,综合考虑供应配送、医疗机构使用情况、信用评价等。避免出现中标企业与非中标,高价中选与低价中选企业市场规模的倒挂,即量价挂钩效应失灵,挫伤企业动力。

国采规则完善的目的是让国采更好地开展。上述规定也基本符合带量采购保障供应、保障临床用药的诉求。如无意外或许也会在下一批中出现。

附名单:

84个满足“3+1”产品明细表(来源:风云药谈)

过评满四家未进国采产品清单厂家、规格、原研/参比明细(来源:风云药谈)

来源:赛柏蓝